财政增量政策无疑是当下各界追踪的主角。

近期,中国资本市场活跃度提升,各界再度将目光转向年底的政治局会议和中央经济工作会议,后续是否会有增量政策成为关注焦点。

摩根士丹利中国首席经济学家邢自强近期对记者表示,“虽然政策规模和组合的具体数字以及细节通常需要等到来年,甚至有时要等到3月‘两会’正式开启时才能被完全知晓,但考虑到当前的市场环境和国际形势,相信决策层会做好预期引导”。

根据第一财经的采访和统计,目前,国际投行普遍预计中国2025年将继续出现30~40BP的降准降息;财政部在11月宣布了大规模的债务置换计划,但中央政府会否加杠杆则仍待观望。瑞银认为,财政增量政策规模预计在3万亿元左右,约占GDP的2%。

不过,在9月底大幅涌入博弈政策之后,国际资金获利了结(主要是对冲基金),目前仍处于观望状态。某海外投行的主经纪业务人士对记者提及,海外资金对中国股票的净配置比例为6.5%,处于过去5年的第一百分位(5年来低点),这说明进一步下降的空间不大,但增配的前提是,仍需观察中国能否重启内需以及地产何时企稳。

降准降息仍在路上

尽管降准降息等货币政策已经是“配角”,但这仍是维护流动性充裕最为直接、快速的措施。

根据新华述评,不少业内专家的观点是:未来一段时间,我国仍然将坚持支持性的货币政策立场。这背后的逻辑是:当前经济运行仍面临困难和挑战,外部不确定性也在上升,需要货币政策持续发力,畅通实体经济血脉。

在《2024年第三季度中国货币政策执行报告》中,中国人民银行谈及下一阶段的思路时,强调了坚定坚持支持性货币政策的立场。“加大货币政策调控强度”“提高货币政策精准性”等成为金融稳增长、支持高质量发展的重要抓手。

从当前经济数据看,政策支持的耐用品消费和地产销售有改善,但地产投资、私人融资、工业企业经营数据和税收等数据仍偏弱,弱现实有改善但不多。这也说明了货币政策加码的必要性。

具体而言,上周末公布的11月制造业PMI为50.3,高于荣枯线,供需分项指标均有改善,说明制造业景气度弱改善。但是商务活动、建筑业和服务业的景气度均偏弱。

中指研究院数据显示,11月百强房企销售额同比降9.5%;而30城商品房销售面积增速为18.5%,销售额降而销售面积增,可能是地产销量区域分化、房企以价换量导致的。

瑞银中国和亚洲首席经济学家汪涛对记者称,目前,政府已出台的政策包括地方债发债、货币政策宽松等,未来政策支持力度可能进一步加码。财政增量政策规模预计在3万亿元左右,约占GDP的2%,主要用于基建支出、居民消费补贴及社保等领域。货币政策方面,或有30~40BP的降息,以及降准等措施以增加流动性。此外,结构性改革如社会保障、户籍制度以及促进民营企业发展等也是政策重点。

摩根士丹利则认为,还可以考虑实施一些非常规的货币政策工具,如定向降准、专项再贷款等,以更精准地支持特定领域和行业的发展。

房贷利率也被认为将继续大幅下降。高盛方面表示,在经过近期的路演后,海内外客户反馈在于,投资者预计未来几年将房贷利率进一步下调至2%左右,此前他们认为住房去库存和“白名单”计划进展慢于预期,目前对其他政策刺激措施的预期实际较低,并对10月以来房地产销售改善的可持续性持观望态度。鉴于住建部和财政部最近联合宣布将城中村改造计划从35个城市扩大到300个城市,投资者重新开始关注该计划。

当前,国际投行普遍预计,美联储将在2024年12月、2025年1月、3月各降息25BP,明年全年降息100BP。这可能为亚洲市场提供缓冲。

但亦有机构认为,需要关注关税以及就业市场紧俏等问题对美国通胀构成的上行风险,降息幅度可能会不及预期。最新公布的美国非农就业数据显示,11月新增非农22.7万人,9月和10月数据分别上修3.2万人和2.4万人至25.5万人和3.6万人。失业率上行0.1个百分点至4.2%,薪资增速仍表现较强,4%的时薪同比高于前值。

财政增量政策受关注

相比起货币政策,财政增量政策无疑是当下各界追踪的主角。

新华述评提及,距离2024年收官不足一个月,密集上新的各省份地方政府再融资专项债券发行公报,传递出一个鲜明信号——作为今年一揽子增量政策的“重头戏”,我国最新亮出的12万亿元地方化债“组合拳”正在加快落地。

据测算,通过“三支箭”协同发力,2028年底之前,地方需消化的隐性债务总额将从14.3万亿元大幅降至2.3万亿元,平均每年消化额从2.86万亿元减为4600亿元,不到原来的六分之一。对地方政府而言,这无疑是一场政策“及时雨”——5年预计可为地方政府节约6000亿元左右利息支出,既能直接缓解偿债压力,又能畅通资金链条。

不过,11月的债务置换仍秉承了“谁家孩子谁抱走”的思路,未来中央政府会否加杠杆并对地方进行转移支付,则成为投资者最为关注的方面。

摩根士丹利表示,从财政赤字扩张的力度来看,明年官方预算赤字率大概会在3.5%到4%之间,比今年略有扩张。如果赤字率能达到4%甚至更高,那将是重要的信号,意味着政策制定者正在打破过去几十年坚守的3%上下的赤字率思维定式,这将是利好消息。

瑞银则认为,在刺激消费的政策方面,已有一些举措显现成效,例如以旧换新政策。该机构预计,明年这一政策规模可能扩大至两三千亿元。此外,扩大就业、提高收入、稳定居民财富配置等措施将是重点。比如,通过补贴中低收入人群、加大社会保障投入(如养老保险及大病医保),增强消费者信心。户籍制度改革及对农民工社保医保的支持也是重要方向。此外,生育和幼儿补贴政策也可能出台,用以提振相关消费。

值得一提的是,尽管国内外投资者认为当前的政策节奏慢于预期,“但在应对通胀下行的过程中,关键在于,政策转向是真实的,决策层的思维也确实发生了边际上的转变。”邢自强称。

他称,这一转变体现在对周期性政策与结构性改革关系的重新认识上,以及对消费在经济增长中重要性的更加深刻的理解。例如,财政部门开始加大支出力度,通过调整财政支出结构和投向来刺激总需求;在政策制定和执行过程中,更加注重消费政策的制定和实施,努力提高居民的消费能力和消费信心。

“不过,思维或思路的彻底转变并非一蹴而就,而是一个渐进的过程。在政策实施过程中,可能会遇到各种困难和挑战,需要不断调整和完善政策措施。”邢自强表示。

国际资金场边观望

当前,“重启内需”成为国际资金关注的焦点。

英国资管巨头施罗德基金管理(中国)有限公司副总经理、首席投资官安昀近期对记者表示,此前国家加力支持大规模设备更新和消费品以旧换新,对家电和汽车等消费的带动超出了预期,10月社会消费品零售总额同比增长4.8%,显著高于9月的3.2%。下一阶段,“重启内需”将是中国最关键的主题,这也取决于消费和房地产。

安昀对记者表示,回顾历史,1998年时中国通过加入WTO融入全球市场,促进内需增长;2008年时,中国通过“四万亿”经济刺激计划提振内需;2015年,供给侧改革带来了经济的结构性调整,使上游产业的利润逐步传导到中下游,最终在2017年推动经济整体改善。相对而言,1998年加杠杆的是居民部门,通过大规模发展住房市场拉动内需;2008年和2015年,部分杠杆由企业或居民承担;因而当前的挑战在于,由于整体杠杆率较高(居民、企业等),需要通过更直接的财政刺激推动内需,因而中央政府能否加杠杆成为焦点。

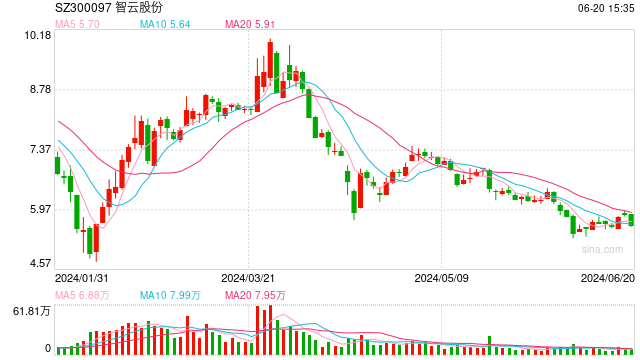

摩根士丹利中国股票策略师王滢则预计,2025年前中国股市将面临更多波动,因为估值和盈利“两条腿”仍存一定压力。因此,摩根士丹利近期在新兴市场/亚太(除日本外)范围中,对中国股票维持小幅减持的建议。但该机构更倾向于A股市场,认为仍具有结构性机会。

当前,企业盈利仍在磨底。王滢表示,就企业盈利前景而言,2024~2025年可能会面临更多下调压力;从估值来看,沪深300指数在2024年1月1日至9月23日的12个月前瞻市盈率为11倍,而在9月24日至11月8日之间上升至12.8倍。MSCI中国指数的12个月前瞻市盈率也从9倍提高至10倍。当前估值已属合理,而未来走势仍受制于外部风险的变化。

共识在于,虽然外资短期基于政策方面的不确定性仍未急于入场,但投资者对整个市场保持高度关注,倾向于第一时间捕捉政策拐点信号,寻求更多主题性机会。